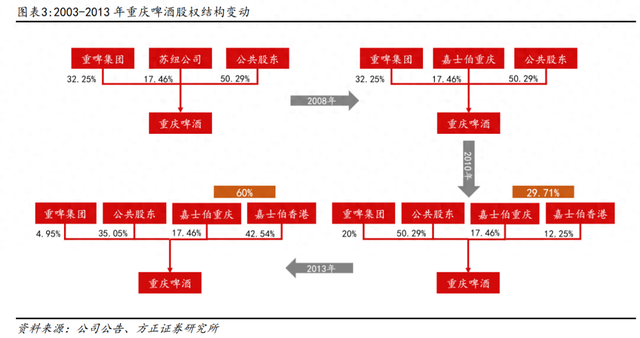

重庆啤酒较早以前是重啤集团国资控股,嘉士伯集团经过多次股权收购,在重啤股份的持股比例于2013年底达到60%,成为重啤股份的绝对控股大股东,重啤成为外资控股企业,重啤集团逐渐退出。

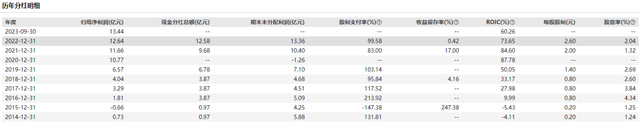

嘉士伯彻底掌权之后,重庆啤酒的风格似乎变得相当奔放。可以看到,除了2020年重组影响外,从2014年开始,重庆啤酒可以说是赚多少钱分多少钱,甚至还觉得不够,股利支付率大多超过100%。比如2015年,即使亏损了都要分一个亿。

正常企业经营基本都会给企业留一些钱用来长期运营发展或者应对风险,所以分红只分利润的一定比例。嘉士伯是艺高人胆大还是打算掏空重庆啤酒?

一、大刀阔斧地改革

嘉士伯入主重庆啤酒后,就开启了改头换面的大手术。

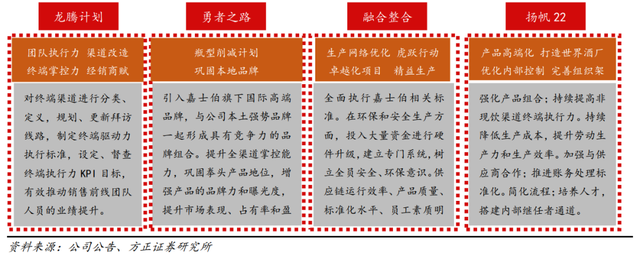

先是把和啤酒无关的业务砍了,如乙肝疫苗相关资产于2016年完全剥离。

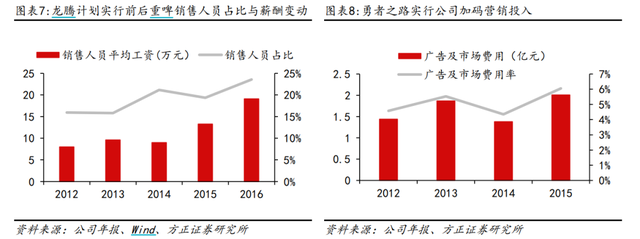

其次聚焦啤酒主业,搞了几个行动计划。从渠道建设、品牌建设、供应链建设等方面,分别实行了龙腾计划、勇者之路、融合整合计划。在整体的文化建设上,也有“扬帆22”战略,以强化核心优势、定位实现增长、构建必赢文化,开启高端化进程。

整体而言,相比过去,重庆啤酒的进攻性变得更强了。可以看到计划实施后,其销售人员占比从 2012 年的 15.82%提升至 2016 年的 23.55%,人均薪酬大幅提高。持续加码营销投入,2015 年广告及市场费用率提升至 6.05%。

同时,产品结构也进一步调整,走向高端。2014年重庆啤酒引入凯旋1664品牌丰富高端产品矩阵,强化“本地强势品牌+国际高端品牌”的产品组合,业务聚焦于中高档啤酒产品,对盈利水平较弱的低档产品进行替换升级。

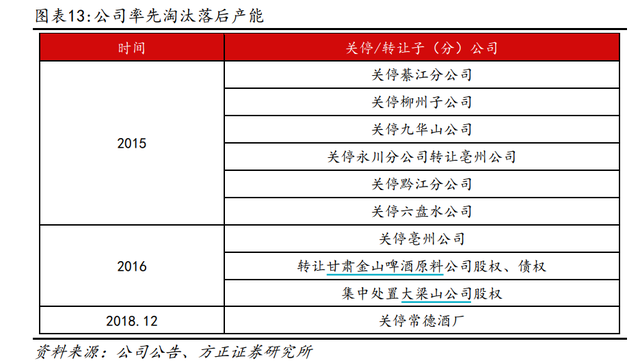

此外,又给重庆啤酒降本增效,关闭了富余和低效的工厂,提高了产能利用率和人均销量。15-19年重啤累计关停/转让10家工厂,生产人员降至1/3 左右,占比从61%降至 37%,生产员工人均啤酒产量从 289 千升/人提升至 882 千升/人。

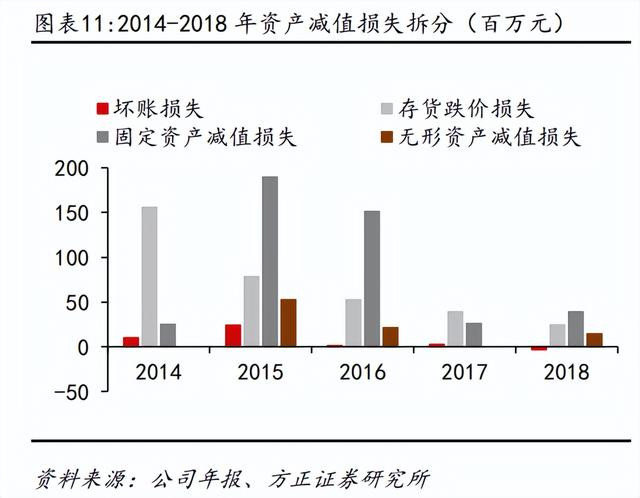

从财务上看,重庆啤酒在14-18年密集处理亏损资产产生大量的一次性损失。

改造的差不多后,2020年,嘉士伯将自己在中国控制的啤酒资产注入重啤股份。如今,重啤已从区域性啤酒企业成长为全国性啤酒企业,拥有 26 家酒厂,旗下拥有重庆、山城、乌苏、西夏、大理等本地强势品牌与嘉士伯、乐堡、凯旋 1664 等国际高端品牌。

资产重组后,重啤跃升为中国第三大啤酒企业。从销量看,重组后公司啤酒销量扩大一倍以上,成为第五个在国内销量超越百万吨的酒企; 从收入看,2020年重啤营收为2019年的3.05倍,公司超越燕京啤酒,成为国内第三大啤酒集团。

可以说,如今的重庆啤酒完全就是中国的嘉士伯了。

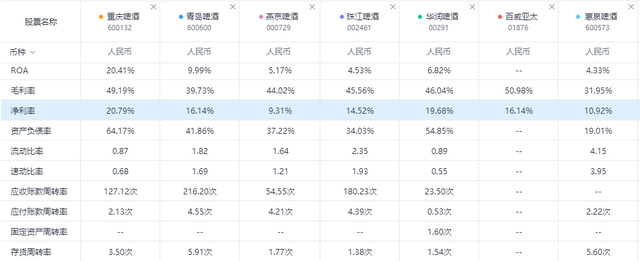

从行业的横向对比来看,嘉士伯对于重庆啤酒的改造是比较成功的。目前的重庆啤酒拥有行业最高的ROA水平、净利率水平、总资产周转率水平,仅次于百威亚太的毛利率水平。

而其行业最高的负债率水平,主要是流动负债中的应付账款、合同负债和其他应付款。既没有短期负债也没有长期负债,而这些应付款并不需要支付利息,反而体现了重庆啤酒在产业链的话语权和先款后货的销售模式。

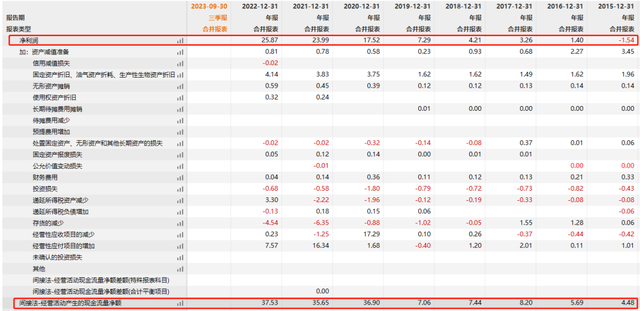

正是因为这些占款,重庆啤酒是一个经营性现金流大于净利润的公司。其上下游的占款足够其资金的运作周转,所以赚钱就分基本上也无需担心。不得不说,嘉士伯确实是艺高人胆大。

二、啤酒生意趋势

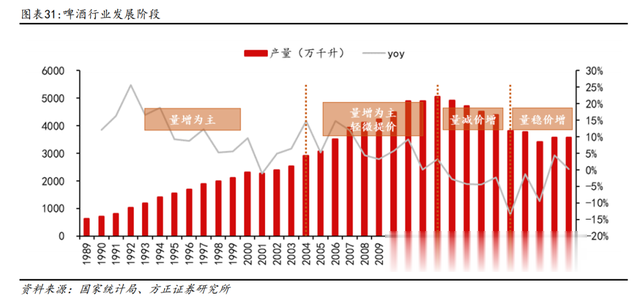

国内啤酒行业发展至今,早已过了高速发展期。

2011 年酒驾入刑,进一步加速啤酒行业见顶的同时,亦使得大众对饮酒的消费习惯和消费观念逐渐发生改变,从豪饮转向品质追求,为行业高端化的转型提供了良好的基础。

到2013年国内啤酒市场无论是产量还是销量都开始触顶。

2014年开始国内的啤酒市场算是真正进入存量竞争时代,即使从国际对比来看,我国人均啤酒消费量已无太大增量空间,所以涨价为全球啤酒行业增长的主旋律。

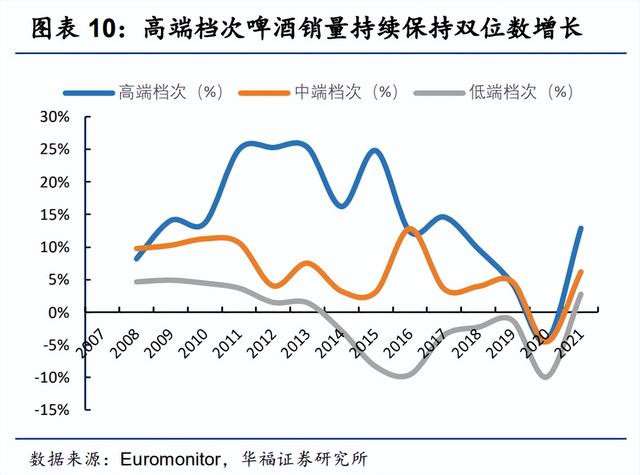

中国啤酒行业也因此经历了重要的转型和升级,之前各家价格战抢份额反而导致都不太赚钱。从2017年开始的高端化发展战略,如今来看确实有一些效果,

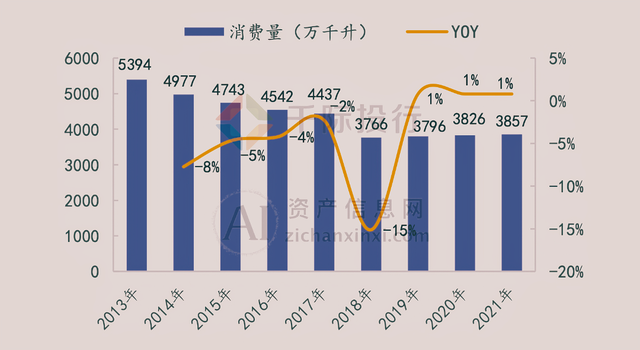

从数据上看,中国啤酒产量在2013年达到高峰后开始下滑,呈现出-3.4%的负增长率,而啤酒消费量则有-6.7%的负增长率。到2017年啤酒行业开始着重于高端化转型,也拉不住啤酒供需两端的下降趋势。

需求量到2019年才稳住,供给量到2021年才开始回升。

也说明转型需要一个过程,几年的市场教育才显示出消费者对高端啤酒产品的接受度在提高。

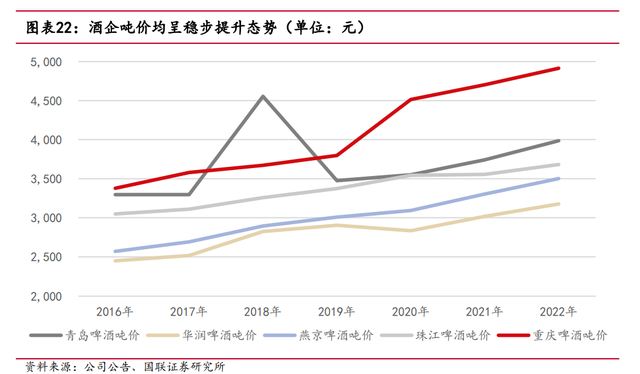

啤酒们的提价也很明显,2016 年青岛啤酒/华润啤酒/燕京啤酒/重庆啤酒/珠江啤酒产品吨价分别为 3296/2449/2569/3378/3049 元,2022 年分别提升至 3985/3177/3502/4915/3682 元,其中重庆啤酒在2016 年“扬帆 22”计划下率先开始高端化改革,因此收益,市场份额提升速度最快,增幅最大。

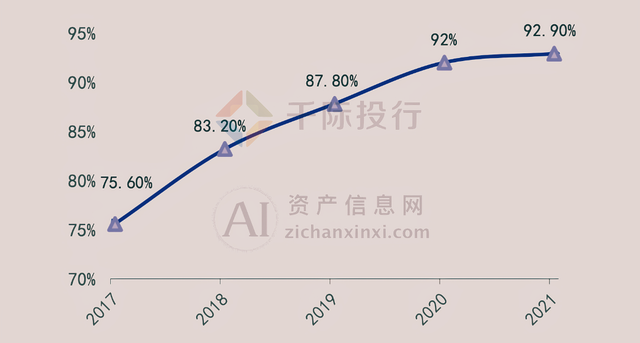

随着啤酒高端化的进程,啤酒市场的集中度也在提升,到2021年,行业的CR5市占率由2017年的75.6%升至92.9%,华润啤酒、青岛啤酒、百威亚太、燕京啤酒和嘉士伯成为行业内最主要的几块力量,形成了稳定的寡头格局。

高端化战略的推进给行业也给这些头部企业带来了新的生机,这样的趋势下,啤酒高端化的进程肯定还要继续走。对比海外,我国啤酒企业产品单价仍较低,高端提价空间仍足。据中国酒业协会数据,2021年美国啤酒吨价为1万元,日本高达2万元;相较海外,我国 4400 元/吨的平均单价仍有较大提升空间。

但是客观来说,宏观经济下行对啤酒的高端话还是会有相当的影响。对于啤酒这类非必需品而言,消费者可能会减少购买频次或转向价格更低的替代品,导致啤酒高端化进程不及预期。而头部企业之间,既不会重回价格战,也难以互相兼并,只有待周期重新上行,行业逻辑才能更加顺畅。

从重庆啤酒2023年的业绩快报我们可以看到,虽然全年实现正增长,但其四季度营业收入17.86亿元,同比-3.76%;归母净利润亏损749万元,扣非归母净利润亏损1299万元,同比由盈转亏。主要原因在消费力偏弱环境下,高档酒销量承压,公司增加市场与广告费用投入以促进销售。当然也有部分是2023年大麦采购价格大幅提升的原因。

不得不说,啤酒行业必须走的高端之路,需要市场消费力的提升配合。

三、结语

赚钱就分导致重庆啤酒的股息率不算低,超过4%,在行业估值相差不大的当下,该股息率是行业内最高的。

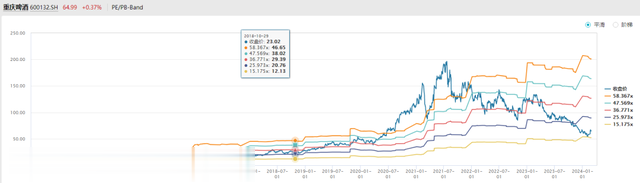

而在宏观环境的压力下,啤酒行业全部都进行了大幅的调整,重庆啤酒的估值也跌到了过去十年较低的位置。

同时,重庆啤酒在行业中的经营表现也相对较好。但即使如此,由于行业的现状,在5%的增长预期下,一旦跨行业对比,例如相比白酒,重庆啤酒的吸引力可能需要继续挖掘。存量竞争下,重庆啤酒的增长需要依靠涨价和争夺他人的市场份额,或者培育出新的大单品,追求销量和价格都能有稳定上行。未来若能够持续稳定增长,做好品牌,持续分红就已经是不错的成果。